Duflot, Girardin, Résidences services… Les investissements immobiliers couplés à des dispositifs de défiscalisation, lorsqu’ils sont utilisés sans un minimum de précautions, peuvent se transformer en cauchemar pour les contribuables qui croyaient faire un placement sûr et rentable. Décryptage et astuces pour éviter les pièges…

Véritables arnaques, montages hasardeux, programmes immobiliers non viables économiquement, les dangers sont nombreux pour les contribuables qui peuvent non seulement perdre leur investissement mais en plus être rattrapés par le fisc. Certains programmes de défiscalisation sont particulièrement exposés aux escroqueries, comme le Girardin industriel (investissement en outre-mer) : des dizaines de milliers de contribuables français ont été victimes de sociétés promettant des rentabilités juteuses mais qui finalement n’ont jamais tenu leurs engagements (voir exemple ici). Ce dispositif, assez risqué, est régulièrement décrié et nécessite la plus grande vigilance quant au sérieux des sociétés intermédiaires et la nature des produits dans lesquels ils ont investi.

En ce qui concerne directement l’immobilier locatif, les investissements en Robien, Borloo, Scellier et aujourd’hui Duflot peuvent aussi avoir leur revers de médaille. Le schéma classique : faute de terrains disponibles (ou abordables) dans les secteurs tendus, un promoteur va choisir un emplacement plus excentré, voire en rase campagne, pour construire. Les logements réalisés seront vendus à des prix certes intéressants, mais la demande locative sera nulle ou presque. Pour les écouler, le promoteur fait appel à une société de défiscalisation qui fera tout pour que les acheteurs ne voient pas ce qu’ils achètent ni l’environnement dans lequel a été construit le programme immobilier. Alléchés par les packages tout inclus que proposent ces sociétés (acquisition, assurance, garantie loyers impayés, gestionnaire de bien, etc.), les investisseurs croient investir dans un produit sûr sans avoir besoin de se déplacer. Leurs risques : non seulement d’être surfacturés, de ne pas trouver de locataires, mais aussi de perdre leur réduction d’impôt si le logement n’est pas loué dans la première année.

Les investissements en résidences services doivent également être traités avec prudence : les propriétaires ne louent pas en direct mais via un intermédiaire, qui leur reverse un loyer soi-disant garanti. Mais ce loyer peut être artificiellement gonflé pour faire monter la rentabilité et attirer les investisseurs, et finalement revu à la baisse. Les propriétaires sont contraints d’accepter car résilier le bail les exposerait à verser des indemnités dites d’éviction, mais aussi à perdre la réduction d’impôt liée au dispositif

5 conseils pour éviter les pièges de la défiscalisation

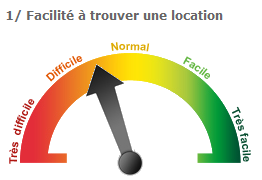

Vérifiez que le marché est favorable : présence d’une demande locative supérieure à l’offre ou au moins équilibrée, en d’autres termes la tension locative. Pour évaluer la tension locative d’une ville, LocService propose un outil gratuit, le Tensiomètre Locatif. Egalement s’assurer de l’adéquation entre la nature/l’emplacement du logement et celle du public ciblé : par exemple proximité des écoles pour une résidence étudiante.

Vérifiez que le marché est favorable : présence d’une demande locative supérieure à l’offre ou au moins équilibrée, en d’autres termes la tension locative. Pour évaluer la tension locative d’une ville, LocService propose un outil gratuit, le Tensiomètre Locatif. Egalement s’assurer de l’adéquation entre la nature/l’emplacement du logement et celle du public ciblé : par exemple proximité des écoles pour une résidence étudiante.- Vérifiez que les loyers utilisés pour évaluer la rentabilité locative de votre investissement correspondent bien à la réalité du marché local. Pour cela, vous pouvez utiliser la Cote des Loyers LocService, gratuite et mise à jour en temps réel.

- Vérifiez le sérieux et la pérennité du promoteur, la qualité de ses réalisations et qu’il ne s’agit pas d’une micro-société.

- Ne pas mettre ses oeufs dans le même panier : diversifiez vos investissements, que ce soit par leur nature comme par leur emplacement. Evitez d’acheter plusieurs biens en même temps dans le même immeuble.

- Le financement : évitez les opérations packagées avec un prêt in fine adossé à un contrat d’assurance-vie ou avec un prêt à taux variable non capé. Adressez-vous à votre propre banquer qui fera une véritable étude de faisabilité.

Vous trouverez d’autres conseils et informations sur comment bien investir dans notre guide de la location.

Source : les Echos

Autodidacte (et passionné) de droit immobilier, Licence pro E-commerce, je suis responsable éditorial, rédacteur, SEO et data analyst chez LocService.fr depuis plus de 10 ans. Je suis l’auteur des Observatoires LocService du marché locatif, et vous m’avez peut-être déjà entendu (ou pas, si vous dormiez encore) dans des matinales TV/radio pour les présenter.

Et en bon Breton qui se respecte, je suis facilement corruptible avec des crêpes !

Afin de bien réussir votre investissement dans l’immobilier défiscalisé, il vaut mieux bien se renseigner sur la loi et acheter un bien immobilier intéressant.

Bonjour à tous,

CGPI depuis 2005, je me permets de répondre dans un premier temps à Alice.

La défiscalisation immobilière dans les DOM est bien plus risquée qu’en Métropole. Les raisons sont multiples, à toutes celles présentées dans cet article, auxquelles j’adhère, les DOM présente également d’autres problématiques:

D’abord les programmes de défiscalisation ont été bien trop nombreux entre 2006 et 2008. Trop d’offres ont contribué à un retournement de marché sévère. Par ailleurs les prix de vente étaient dans 80% des cas extrêmement sur évalués. La conséquence aujourd’hui c’est une multitude d’offre des investisseurs désireux de vendre et donc des prix dans l’ancien en chute libre. Par ailleurs, plus encore qu’en Métropole, à quelques mètres près les quartiers peuvent être bien différents.

Deuxièmement, le marché locatif est complexe. On déplore un risque d’impayé nettement supérieur à la Métropole et les procédures d’expulsion sont très lourdes et longues.

Troisièmement: Tout se fait à des milliers de kilomètres. Si l’investisseur peut envisager un déplacement initial pour voir ce qu’il achète, il est peu probable qu’il sera en capacité de se déplacer à chaque problème. Certains gestionnaires ou syndics profitent de la situation.

Il est donc extrêmement compliqué de réaliser une opération de défiscalisation dans les DOM sereinement. Il faut un promoteur solide reconnu et bien implanté localement, une étude de marché précise, se rendre sur place pour valider l’emplacement, un gestionnaire locatif reconnu, un syndic ayant en charge des immeubles autres que ceux de défiscalisation, une bonne assurance en loyer impayé.

Compte tenu du rapport risque rentabilité, je pense qu’une opération en Métropole est bien plus efficace, sous réserve bien sûr de respecter les mesures de contrôle adéquate.

Bien cordialement,

Bonjour à tous,

j’ai une question sur un cas particulier concernant la loi Girardin pour investissement en résidence principale, il est indiqué que l’acheteur ne doit pas avoir été propriétaire de sa résidence principale au cours des deux dernières années.

Pour ma part, je viens de vendre ma maison, qui était ma première résidence principale, mais que j’ai détenue seulement 17 mois, donc moins de 2 ans, suis-je éligible?

Merci pour vos réponses

Patrik

Bonjour, pensez vous que la loi Girardin en DomTom présente également des » pièges » ?

Merci beaucoup

Alice

Bonjour, je ne saurais pas dire, je laisse d’autres experts répondre à ma place !

Dans cet article j’ai trouvé les avantages et inconvénients de l’immobilier locatif dans le neuf ou dans l’ancien. http://venteflashimmobilier.fr/blog/investir-dans-limmobilier-locatif-neuf-vs-lancien/?utm_source=Manel&utm_medium=referral

Hello,

C’est vraiment gentil d’avoir publié cet article. Je n’avais jamais analysé toutes les informations que tu as partagées au moment de mon investissement locatif. Je le ferai désormais.

Passe une bonne journée

bonjour

merci pour ces astuces pour éviter les pièges de la défiscalisation.

Je partage tout à fait cet avis en étant encore plus catégorique.

Je ne conseille pas du tout l’investissement dans ces dispositifs fiscaux (du moins dans le neuf).

Ma femme ayant travaillé pour un très grand promoteur de la région toulousain peut en attester.

Ce ne sont pas de très bonnes affaires. Au mieux, ce sont des investissement neutres.

Pour moi, la plus grosse contrainte, c’est le manque de liberté dans le choix d’investissement : Certaines zones uniquement, locataires sous conditions de ressources, loyers plafonnés, etc…

Tellement de contraintes que ça limite le choix, et donc la rentabilité.

Si vous cherchez la rentabilité, passez votre chemin…

Pour ceux que ça intéresse, j’en parle dans mon article : http://www.lesclesdelinvestissementimmobilier.fr/les-5-raisons-pas-investir-limmobilier-defiscalisation/

Ok, je comprends parfaitement. merci pour cet article.

Bonjour,

Je suis d’accord sur le fait qu’un investissement de défiscalisation peut être dur à réaliser. C’est pour cela que chaque investisseur doit s’entourer de personnes compétentes et digne de confiance. Anthony a aussi raison quant au fait de devoir se déplacer. Personne n’achète un logement sans le visiter, les risques sont trop élevés.

Pas facile facile de resister au chant des sirènes, de toute façon quand c’est trop beau pour être vrai, il vaux mieux se sauver en courant ;).

Si vraiment vous souhaitez investir dans de l’immobiiler défiscalisé, il faut aller voir sur place ! Même si cela vous demande de vous déplacer de 10000km !

Bonjour, je viens de parcourir votre blog. En tant que gestionnaire de patrimoine depuis plus de 10 ans, CIF, Carte T, …, je valide tout à fait votre position.

Les cadres de défiscalisation immobilière sont des outils pertinents, qui reposent avant tout sur la qualité de l’immobilier.

On investi dans de l’immobilier avec un levier fiscal, et non dans de la fiscalité sur un support immobilier !!!!!!

Prérequis a respecter :

Qualité du bien : promoteurs référents et reconnus. Fuyez les « barre de défiscalisation »

Localisation : Ne retenez que des couronnes de grandes métropoles, la ou les demandes sont réelles et durables. Qq exceptions type Pays de Gex, arc Genevois…

Prix : grille unique propriétaire occupants / Investisseur. Les valeurs vénales notariales permettent de connaitre les prix réels sur le marché de façon précise et pertinent.

Fuyez les « propositions packagées »….excellent moyen de majorer les prix.

En résumé, les cadres fiscaux sont des outils qu’ils faut connaitre pour les utiliser avec intelligence ! Ils ne sont ni bons, ni mauvais, ils sont ce que chacun en fait….

Bonjour,

Il est vrai que les investissements immobiliers avec les différents dispositifs fiscaux sont plus difficiles à réaliser qu’un simple investissement locatif. Je pense notamment à la loi Duflot ou le rendement est limité par les plafonds de loyers ou encore la loi censi bouvard où une grande partie de la réussite de l’investissement dépend du gestionnaire … C’est cependant possible d’investir et de réussir son investissement couplé à un dispositif fiscal, il suffit d’être plus attentif et de bien connaitre le dispositif.

Les amis, les pièges quand on parle de fiscalité, il y en a toujours et les techniciens s’assurent bien que nous pauvres contribuables ne découvrent pas la faille sinon, il n’y aura rien dans la caisse de l’etat car tout le monde veut se défiler et ne pas s’acquitter de ses devoirs civiques